Die wohlhabende Klasse zeigt vermehrt Interesse am Bitcoin

Der Bitcoin hat sich im Laufe der Jahre zu einer attraktiven Anlageoption gemausert. Die Kryptowährung setzt sich unter Reichen, die sie kaufen möchten, jetzt noch überzeugender durch. Prominente aus der Unterhaltungsindustrie, Milliardäre und renommierte Händler versuchen aktiv, sich ein Stück der dominanten Kryptowährung zu sicher. Die Attraktivität des Bitcoins als Portfolio-Asset nimmt von Tag zu Tag zu.

Aufgrund seiner Effektivität als Portfolio-Asset ist es für vermögende und institutionelle Anleger schwierig, diese Option zu übersehen. Da die Nachfrage nach der Kryptowährung bei institutionellen Anlegern jedoch spürbar wächst, ist das Angebot rückläufig. Vor nicht allzu langer Zeit gab es Berichte über einen Bitcoin-Mangel am Markt. Dies ergab sich, nachdem PayPal und Square eine große Anzahl der Kryptowährung erworben hatten.

Die führende Krypto kann das Portfolio vor steigender Inflation schützen, ähnlich wie herkömmliche sicherere Vermögenswerte wie etwa Edelmetalle. Es besteht jedoch das Potenzial für eine rasche Wertsteigerung, da der Bitcoin bereits jetzt als Wertspeicher betrachtet wird. Und er befindet sich noch in einem Entwicklungsstadium.

Analysten scheinen sich einig zu sein, dass die Effizienz des Bitcoins als Portfolio-Asset auf den Eigenschaften eines sicheren Hafens beruht. Diese Eigenschaften sind nicht nur charakteristisch, sondern im gleichen Maße vorteilhaft. Beispielsweise ist das Angebot an BTC auf 21 Millionen begrenzt. Dadurch ist der Coin vor riesigen Liquiditätsspritzen der Zentralbanken geschützt.

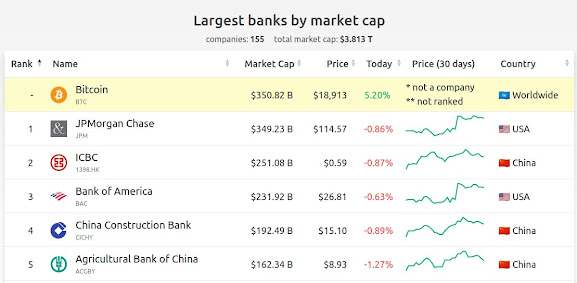

Es gibt bei einigen anderen Aspekten jedoch auch gewisse Mängel. Beispielsweise entspricht das Marktkapital nur einem Bruchteil des Marktkapitals von Gold, das einem ähnlichen Ruf als Wertspeicher hat. Zum 3. Dezember verbuchte der Bitcoin eine Marktkapitalisierung von 350 Milliarden US-Dollar. Gold hingegen hat ein Marktkapital von mehr als 9 Billionen USD – das ist etwa 25 Mal mehr als beim Bitcoin.

Im August veröffentlichte Anthony Pompliano einen Tweet mit dem Titel „Die Marktkapitalisierung des Bitcoin wird die Marktkapitalisierung von Gold bis zum 31. Dezember 2029 übertreffen. Dies als Empfehlung für die Zukunft.“ Damit meinte er, dass der Bitcoin zu diesem Zeitpunkt eine größere Marktkapitalisierung als Gold haben werde. Im Moment ist dies jedoch nichts mehr als eine Prognose. Die Zeit muss zeigen, wie sich die beiden Vermögenswerte entwickeln werden.